ドル建て資産と円建て資産の証券口座が開設されると資金を入金して運用が始まります。

対象として、ドル建て・円建てともに株、債券、投資信託、ETFなどが主なところでしょう。

ここでもポートフォリオ(資産配分)が重要となります。

ポートフォリオ・マネジメント

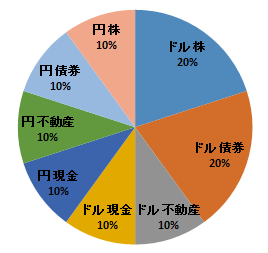

ポートフォリオの一例です。

キャピタルゲインの株式、インカムゲインの債券、キャピタルとインカムゲインの両面を持つ不動産 それに現金に分類しています。

これは例ですが、このように資金の配分を意識して、運用することが重要です。景況や価格動向により、ポートフォリオを組み替えます。

これをポートフォリオ・マネジメントといいます。

具体的には先進国株式、新興国株式、先進国債券、新興国債券などの資産の種類の配分を計画します。

資産をアセット(asset)、配分をアローケーション(allocation)からアセットアロケーションといいます。

アセットアロケーションにそって銘柄を選定していき、ポートフォリオを計画します。

資産配分と銘柄の選定については、コチラも参考にどうぞ ➡ 海外分散投資に使える低コストの米国市場のドル建てETFの銘柄を選ぶ方法

資産運用では、個別の銘柄が上がった、下がったよりも、総資産を増やすことが必要です。

ずっと上昇を続ける銘柄はなく、上昇と下降を繰り返します。その周期やボラティリティ、配当利回りなどを組合せます。

プロ野球の成績を例に例えると、

選手個人の成績=個別銘柄の収益

チームの成績=総資産の収益

総資産を増やすことは、野球チームの監督のように、選手の組合せを考えることが好成績につながります。

米国ETFを使ったポートフォリオ

ドル口座のポートフォリオを構築する際に米国ETFが活躍します。

米国ETFの対象には、たくさんの種類があります。

キャピタルゲイン重視

・国別、地域別、規模別、セクター別などの株式

・商品、資源、貴金属

・通貨

インカムゲイン重視

・国別、地域別などの公債

・投資適格社債やハイイールド債

・Mortgage Reit(モーゲージ・リート)

キャピタルゲインとインカムゲインの両方

・好配当株

・Equity Reit(エクイティ・リート)

レバレッジやインバース

・上記対象ETFのレバレッジやインバース銘柄

レバレッジについて詳しくは、コチラをどうぞ ➡ レバレッジとは?

ETFは、指数連動で既に分散されていますから、大局的な見地から銘柄を選び投資することができます。

個別株を選ぶように、企業の年次報告書や財務諸表の内容を分析し、銘柄を評価する必要はありません。そのため高い英語力も必要ありません。

米国ETFを調べる方法については、コチラも参考にどうぞ ➡ Morningstarを使ってアメリカ市場のドル建てETF銘柄を調べる方法

◆ 次ページ 米国ETFの活用法(3)

◆ 前ページ 米国ETFの活用法(1)

クリック応援お願いします!記事を書く励みになります。

![]()

![]()

![]()

にほんブログ村