投資信託のカテゴリの中に「バランス型」というのがあります。

ひらたくいうと おまかせファンド といったところでしょう。

国際株式、国際債券、国内株式、国内債券などの異なる複数の資産クラスに、バランスよく資産を配分し、リバランスまでファンドがやってくれるので楽ちんファンドといえます。

でも大きなデメリットもあります。

バランス型投資信託はどんな人に向いているんでしょうか?

|

目 次 1.バランス型投資信託(バランスファンド)とは? 2.バランス型の特徴 3.バランス型のデメリット 4.バランス型が向いている人 |

バランス型投資信託(バランスファンド)とは?

世界の異なる複数の資産クラスに投資するのですが、選択する資産クラスや配分割合などはファンドによって異なります。

それぞれの投信会社から複数のシリーズが発売されており、配分比率や分配頻度など少しづつ違いもあります。

バランスというと聞こえはいいのですが、バランスという言葉の実際のところをよく把握しておく必要があります。

具体的にどんな銘柄があるんでしょう?

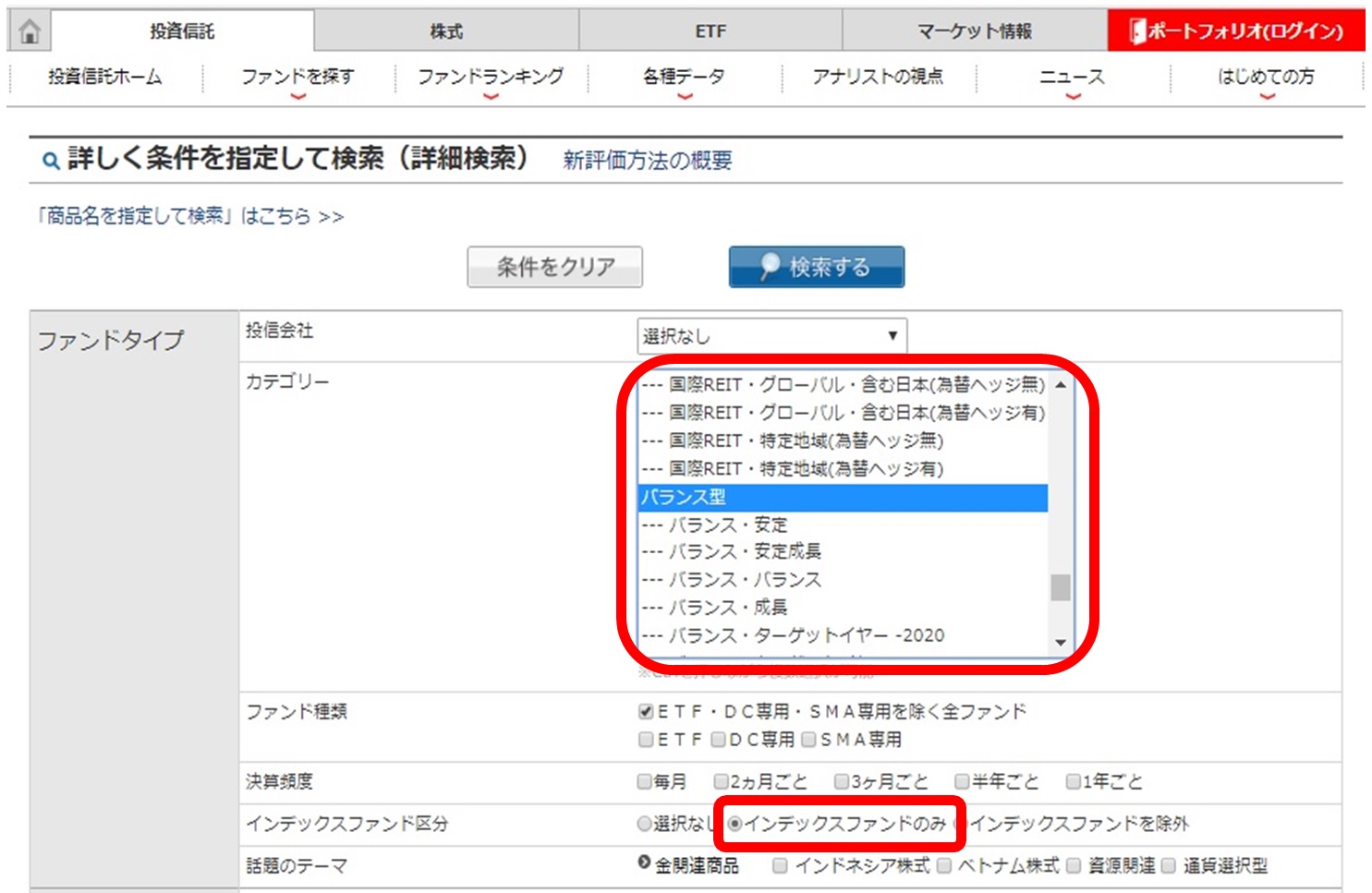

どんな銘柄があるのかモーニングスターで検索してみます。

検索についての詳しい方法は、コチラ ➡ モーニングスターのサイトを使って円建て投資信託の銘柄を調べる方法

[投資信託][詳細条件でファンド検索]の順にクリックします。

カテゴリーは[バランス型]を選択、ポートフォリオは[グローバル]を選択し、[検索する]をクリックします。

インデックスファンドのみを検索する場合は、[インデックスファンドのみ]もクリックしておきます。

バランス型のカテゴリーでグローバルに投資するファンドが、566銘柄あります。

相当な数です。

うちインデックスファンドは、43銘柄あります。インデックスファンドといっても、複数のインデックスファンドを組み合わせたもので、アクティブファンドにちかいです。

おもな投信会社のバランス型の数を表にしてみました。

| 投信会社 | 銘柄例 | 銘柄数 |

|---|---|---|

| アセマネOne | たわらノーロードバランス、6資産バランスファンド、世界8資産ファンドなど | 70 |

| フィディリティ | 世界分散ファンド、世界3資産など | 26 |

| 三井住友 | ハイクオリティ・アロケーション、アセットアロケーション・ファンドなど | 26 |

| 三井住友ATM | 世界経済インデックスFなど | 21 |

| 三菱UFJ国際 | ライフセレクトファンド、グローバルバランス、eMAXISなど | 70 |

| 大和 | ライフハーモニーなど | 48 |

| 野村 | インデックス・ブレンドなど | 46 |

各投信会社が、多種多様のバランス型を発売しています。

国内外株式と国内外債券の組合せのファンドもあれば、国内外REITを加えたものや、資源や商品を加えたものもあります。

信託報酬は、最近0.2~0.3%と格安のファンドを各社が競争して発売しています。eMAXISslimバランス(三菱UFJ国際)やたわらノーロードバランス(アセマネOne)、iFree8資産バランス(大和)、DC年金バランス(三井住友)など。まだ運用期間が短いものが多いです。

0.5%程度には、eMAXIS(三菱UFJ国際)や世界経済インデックスF(三井住友AMT)、インデックスF(野村)など。運用期間も少し長くなります。

しかし、全体的に信託報酬は高めです。80%以上のファンドの信託報酬が1.0%以上です。

バランス型の特徴

バランス型投資信託の銘柄とその内容からは、次のような特徴が見えてきます。

・基本的にアクティブファンド(インデックスファンドを組合せている銘柄もあり)

・運用の中身がよく分からない

・コストが全体的に割高

・あとから資産配分の変更はできない

・ファンドの数は多いが、違い(差)がわかりにくい

良くも悪くも、ファンドの運用方針とファンドマネージャーに おまかせ なんです。

しかし、そんなおまかせ銘柄が500以上もあるため、投資家が1つ選ぶのは至難の業です。

バランス型は初心者向きだとよく言われますが、多数あるバランス型から1銘柄選ぶのは初心者には難しいように思います。

バランス型のデメリット

バランス型投資信託のデメリットをあげるためには、比較対象があるとわかりやすいです。

各資産クラスのインデックスファンドを自分で積み立てる場合と比較してみます。

仮に投資する資産クラスは、先進国株式、新興国株式、先進国債権、新興国債券とします。

各資産クラスのインデックスファンドを使って積立投資する場合

1.自分で各資産クラスへの資産配分(アセットアロケーション)を決める

先進国株式〇%、新興国株式△%、先進国債権□%、新興国債券◇%

2.各資産クラスのインデックスファンドから信託報酬などの経費率が安い銘柄を選択する

3.毎月の積立額を決め、配分比率に従い、各銘柄の積立額を設定する

4.自動積立を設定して、運用を開始する

とこんな手順になります。

インデックス投信の選び方については、コチラ ➡ 海外分散投資に使える低コストのインデックス投資信託の銘柄を選ぶ方法

積立方法について詳しくは、コチラ ➡ 低コストのインデックス投資信託を使った自動積立投資の方法

バランス型を使って積立投資する場合

1.4つの資産クラスに分散投資しているバランス型投資信託を探す

2.希望の資産配分に近くて経費率の安い銘柄を1つ選択する

3.毎月の積立額を決める

4.自動積立を設定して、運用を開始する

とこんな手順でしょうか。

バランス型のデメリット

もっとも大きな違いは、ファンド選択の手順です。

経費率の安いインデックスファンドを選ぶのは簡単ですが、、多数あるバランス型ファンドを調査して1つ選ぶのは難しいです。

資産クラスの配分率に正解がある訳ではないので、自分で決めても、多数のプロのファンドマネージャーが決めたものから選んでも、選ぶという判断は自分でしなければならないので同じです。

バランス型のデメリットとしては、

・アクティブファンドで、違いがわかりにくく、ファンド選択が難しい

・コストが全体的に割高

・あとから資産配分の変更はできない

これは結構重要です。何年も投資するんです。この先には不況があったり、危機があったりします。アセットアロケーションが固定というのは、変化に対応しにくいです。

バランスという言葉とおまかせとか楽ちんというイメージはよいのですが、ファンドがブラックボックス化してカスタマイズできないというデメリットは、長期的にはいかがなものかと思います。

バランス型が向いている人

このサイトでは、基本的にバランス型投資信託をおすすめ しません。

ただし次のような場合は選択肢になるかもしれません。

・投資額が少額(月数千円)

ちなみに、最近は100円単位で積立できる投資信託も多くなっています

・とりあえず1銘柄から始めてみたい

そんな場合は、eMAXISバランスSlim含む(三菱UFJ国際)やたわらノーロードバランス(アセマネOne)、iFree8資産バランス(大和)、DC年金バランス(三井住友)などの、各資産クラスのインデックスファンドを組合せたファンドで、ノーロード(販売手数料無料)、信託報酬0.6%以下のものが候補になるかと思います。

このページの関連記事

集中・一括・アクティブ投資と分散・積立・インデックス投資の比較まとめ

クリック応援お願いします!記事を書く励みになります。

![]()

![]()

![]()

にほんブログ村