投資をはじめる前に、確認しておかなければならないことがあります。

ズバリ、投資活動を行える状況にあるか? です。

投資は家計の一部である

忘れてはならないのは、投資は家計の一部であるということです。

投資には投資資金が必要です。投資資金は家計から捻出しなければなりません。

同様に投資利益は家計の収入です。目的に応じて家計をより良くするために使われます。複利運用の原資ともなります。

投資損益ばかりに目がいきがちになりますが、家計全体を見る視点で、投資活動を把握しなければなりません。

投資で利益を得たからといって、浪費してしまい、目的外のあぶく銭に消えては意味がありません。

家計の状況を把握する

投資は家計の一部ですので、投資をはじめる前に、家計の状況を把握しておきます。

収入と支出の差額である収支、資産と負債の状況を把握します。

具体的な方法については、簡単な家計管理の方法 を参照して下さい。

投資をはじめる前のチェックフロー

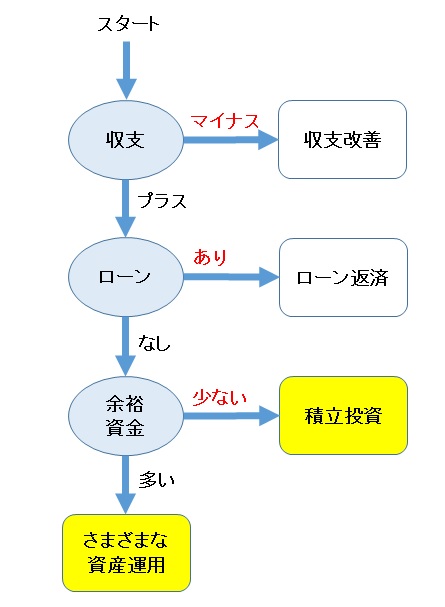

把握した家計の状況をもとに、投資活動を行える状況にあるか? を確認してみましょう。

投資は生活資金とは別の余裕資金で行うことが重要です。

余裕資金がない場合は、収支改善を行うことが最優先です。

住宅ローンがある場合や近々住宅ローンを組む予定の場合、投資よりも住宅ローンの返済を優先する方がベターです。

住宅ローンの早期元本返済で、金利負担分を減らす効果があります。

住宅ローンは大きなレバレッジがかかり高いリスクがあります。くわえて投資をすることはリスクがより高くなります。

なお、ライフプランニングでは、ライフイベント表で将来のイベントを想定して、その場合のキャッシュフロー表を作り、シュミレーションを行い、対策を具体化していきます。

家計の把握から投資を上達するまでの流れをフローにしました。コチラ ➡ 資産を増やすフローチャート

キャッシュフロー表を作る方法

キャッシュフロー表を自分でつくることは、すこしの勉強と手間をかければできます。

フィナンシャル・プランナーに相談

しかしすぐに家計の状況を把握するには、フィナンシャル・プランナー(FP)に相談する方法もあります。

以前はフィナンシャル・プランナー(FP)の相談サービスは認知度が低いうえに個人経営でコンタクトしにくい雰囲気がありましたが、最近ではお金に関する知識の必要性の高まりから、全国規模でサービスを充実させた相談サービスが増えています。

なかでも保険相談のパイオニア 保険マンモス![]() が始めた新しい保険相談サービス『FPのチカラ』は、FPを指名することができます。

が始めた新しい保険相談サービス『FPのチカラ』は、FPを指名することができます。

保険マンモスは、日経BPコンサルティングの調査(2015年10月6日ニュースリリース)にて保険相談サービスに関する調査で、5項目で第1位と高評価です。

なお、保険料の見直しにライフプランニングが欠かせないため、保険相談サービスとライフプランニングがセットのケースが多いです。

自分でFP資格を取得

はじめはフィナンシャル・プランナーの手助けを借りるとしても、長い家計経営において、自らお金の知識をもつことに勝るものはありません。

フィナンシャル・プランナーの資格を取得することもできます。資格が必要な訳ではなく、資格取得を目標に、お金の知識を増やすことが目的です。

フィナンシャル・プランナーの資格

(FP技能検定、フィナンシャル・プランニング技能検定)

の勉強をすることで、フィナンシャル・プランニングについての知識を深めることができます。

資格を取得するには、市販のテキスト・問題集での独学や通信教育での学習で習得できます。

◆ 次ページ ライフプランニングの考え方と手法

◆ 前ページ 投資をする上での心構え

クリック応援お願いします!記事を書く励みになります。

![]()

![]()

![]()

にほんブログ村